Po raz kolejny potwierdza się, że analiza warszawskiego rynku przez pryzmat indeksu Wig20 nie jest wyznacznikiem tego, co dzieje się nie tylko pośród poszczególnych spółek, ale ogólnie na całym parkiecie. Tym razem analizę warto poszerzyć o informacje okołorynkowe, które są bardzo ciekawe.

W inwestowaniu ważne jest nie tylko analizowanie posiadanych lub obserwowanych spółek, ale również "czucie" ogólnej temperatury rynku. Rozumiem przez to analizę czynników znajdujących się często poza samym parkietem, ale mających istotny wpływ na notowania. Można to do pewnego stopnia określić mianem nastrojów inwestorów, ale nie jest to określenie precyzyjne, gdyż chodzi również o przepływy kapitału czy decyzje podejmowane przez podmioty, które trudno jest posądzić o uleganie nastrojom.

Dzisiejsza sytuacja na warszawskiej giełdzie pokazuje jednak, że na rynku zachodzi pewna zmiana. Aby ją dostrzec trzeba połączyć trochę informacji krążących wokół parkietu.

Przypomnijmy, że przez ostatnie kilka lat nasz rynek nie miał dobrej passy. Systematycznie zniżkujące notowania, kolejne afery, które nadszarpywały zaufanie inwestorów, odpływ kapitału z funduszy inwestycyjnych, negatywna rola państwa, jako właściciela największych spółek oraz brak nowych debiutów na parkiecie. To tylko niektóre z problemów, z jakimi borykał się rodzimy rynek i częściowo boryka się do dziś.

W marcu wydawało się, że spadki wywołane koronawirusem, które na indeksie Wig20 cofnęły nas do poziomów widzianych ostatnio w dołku 2009 roku, przełożą się na ostateczne załamanie zainteresowania polskim rynkiem, na którym zostanie zaledwie garstka pasjonatów i najbardziej wytrzymałych inwestorów.

Tymczasem stało się inaczej...

Pierwszym sygnałem było bardzo dynamiczne odbicie notowań, które zaczęły odbudowywać się od razu po osiągnięciu dołka w w wielu wypadkach w całości skompensowały poniesione straty. Na Wig20 jeszcze nie udało się tego osiągnąć, ale indeks sWig80 systematycznie idąc do góry odrobił całość spadków.

To pokazuje, że na zakupy ruszyli przede wszystkim inwestorzy indywidualni, których aktywność widoczna jest głównie na mniejszych spółkach.

O tym, że mali inwestorzy szerzej zainteresowali się rynkiem finansowym może świadczyć kurs spółki XTB, która zaraportowała silny wzrost liczby klientów oraz wzrost wartości obrotów na rachunkach:

Można więc powiedzieć, że jest to rodzaj barometru zainteresowania inwestorów rynkiem. Wiem po moich znajomych, że wiele osób dotychczas niezwiązanych ze światem inwestycji przesunęło część oszczędności na rynek kapitałowy i zainwestowało np. w ropę naftową podczas słynnych już ujemnych wycen.

O wzroście obrotów na rynku i pozytywnych oczekiwaniach inwestorów w tym zakresie może świadczyć również poziom notowań GPW, jako spółki:

Powyżej widzimy wykres w ujęciu dochodowym (skorygowany o wypłacone dywidendy), który ustanowił niedawno swoje historyczne maksima. W ujęciu cenowym nie ma co prawda rekordów, ale notowania i tak znajdują się w okolicy dwuletnich rekordów. Widać więc, że podwyższona zmienność służy podmiotom korzystającym na wysokich obrotach, co może być istotnym wyznacznikiem wzrostu zainteresowania rynkiem finansowym.

Wzrost zainteresowania funduszami inwestycyjnymi

Zaledwie tydzień temu przez rynek przetoczyła się wieść o rekordowych napływach do funduszy inwestycyjnych, które okazały się najwyższe od 2015 roku. Dobre dane z czerwca nie rekompensują co prawda fatalnych odpływów z marca, aczkolwiek mogą świadczyć o pewnej zmianie w tym obszarze.

Największe napływy odnotowały fundusze dłużne, czyli relatywnie najbezpieczniejsze. Może to być wskazówką, że inwestorzy i oszczędzający wycofują swój kapitał z lokat bankowych, które oferują obecnie realnie ujemne oprocentowanie oraz obligacji detalicznych, które również ucierpiały na obniżce stóp procentowych.

W Polsce, oprócz lokat bankowych i obligacji, realnymi alternatywami inwestycyjnymi są przede wszystkim nieruchomości (dla większych sum), a dopiero w dalszej kolejności giełda.

W obliczu ostatnich słabych perspektyw dla rynku mieszkaniowego, na atrakcyjności zyskały właśnie fundusze inwestycyjne. Mimo, że duża część kapitału trafiła do funduszy dłużnych, jest pewna nadzieja, że zasili on również fundusze akcji.

Na powyższym wykresie monitoruję na własne potrzeby saldo napływów i odpływów kapitału z funduszy akcyjnych. Niebieska krzywa to fundusze akcyjne uniwersalne, a czerwona, fundusze małych i średnich spółek. Widać, że po słabym marcu, w kwietniu, maju i czerwcu obserwowaliśmy poprawę nastrojów. Jest jeszcze za wcześnie, żeby ogłaszać zmianę trendu w tym obszarze, ale widać pewne pozytywne symptomy.

Ożywienie na rynku pierwotnym

Przez rynek przewinęły się ostatnio informacje o potencjalnych dwóch dużych debiutach. Pierwszym miałoby być Allegro, a drugim Canal+, który złożył już nawet prospekt emisyjny do KNF.

Ostatnie lata były pod względem IPO bardzo mizerne, zarówno pod względem liczby debiutów, wartości oferowanych akcji oraz skuteczności pozyskiwania kapitału z rynku. W dużej mierze były to przejścia na główny parkiet walorów notowanych dotychczas na rynku New Connect.

Pojawienie się w ofercie publicznej dwóch tak znanych w Polsce marek z pewnością przyciągnęłoby uwagę inwestorów, zarówno już obecnych na giełdowym rynku, jak i dopiero rozważających rozpoczęcie przygody z inwestycjami. Biorąc pod uwagę kaliber obu spółek, z pewnością towarzyszyła im będzie szeroko zakrojona kampania marketingowa. To że z Allegro korzysta bardzo duża cześć społeczeństwa, może być punktem zwrotnym dla całego naszego rynku i powrotem do czasu wielkich debiutów, takich jak PZU, Tauron i GPW w 2010 roku, z których każdy odnotował zapisy ponad 200 tysięcy inwestorów.

Warto więc z uwagom przyglądać się wieściom na temat nadchodzących dużych IPO, gdyż mogą one wesprzeć zainteresowanie rynkiem w nadchodzących miesiącach.

Pozytywne sygnały na wykresach spółek

Ostatnim sygnałem powiewu optymizmu na polskiej giełdzie są wykresy poszczególnych spółek. Oczywiście nie dotyczy to wszystkich walorów tak samo, ale oprócz spółek będących liderami rynku i rosnących stabilnie przez ostatni kwartał, zaczyna się coś dziać pośród spółek z ogona stawki, które dotychczas trwały w trendach spadkowych.

Jednym z przykładów jest ostatnie wybicie na spółce Work Service, nie cieszącej się dotychczas szczególnym uznaniem inwestorów. Walor przestał w końcu spadać i pojawiają się pierwsze sygnały formacji odwrócenia trendu na wzrostowy.

Dwa kolejne walory, które obserwuję pod kątem potencjalnego odwrócenia trendu są zaprezentowane powyżej 4Fun Media oraz Izostal. W obu wypadkach widzimy chęć zakończenia trwającego ruchu spadkowego. Spółki tańczą na technicznym oporze i spodziewam się, że w kolejnych tygodniach może nastąpić przełamanie.

Jeżeli chcecie poznać mój sposób na typowanie takich charakterystycznych przełamań wsparć i oporów, polecam mój ostatni wpis na ten temat.

Jak widzicie, na naszym rynku zaczynają się dziać ciekawe rzeczy. Warto trzymać rękę na rynkowym pulsie, śledzić napływające informacje i budować kompleksowy obraz rynku w oparciu o różne elementy. Mimo, że otoczenie ekonomiczne wydaje się nie sprzyjać euforycznym wzrostom na światowych giełdach, są one faktem. Jeżeli nie chcemy wsiadać do pociągu jako ostatni, trzeba mieć oczy szeroko otwarte.

Portfel Spółek Ciekawych Technicznie

W minionym miesiącu wartość portfela SCT zwiększyła się o 6,09%, podczas gdy szeroki rynek reprezentowany przez indeks WIG wzrósł zaledwie o 0,74%. Tym samym portfel po raz kolejny z rzędu wspiął się na swoje historyczne maksima, a jego przewaga nad indeksem WIG wynosi ok. 36%.

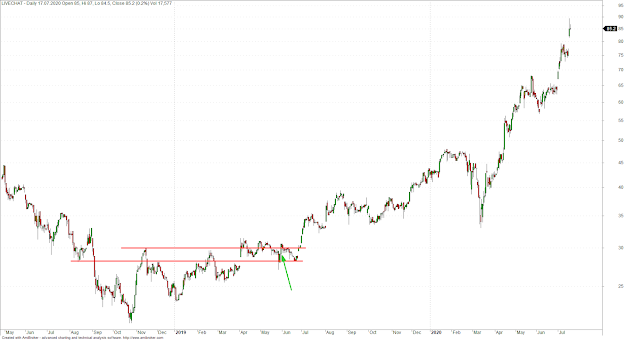

W ostatnich tygodniach pozytywnie na wartość portfela przekładały się wzrosty na dwóch spółkach: Livechat oraz iFirma. Oba te walory notują swoje długoterminowe maksima, co z pewnością cieszy posiadaczy akcji. Z kolei negatywnie w minionym okresie na portfel wpłynęła korekta notowań CD Projektu, który spadł o ok. 10%.

Skład portfela w międzyczasie nie zmienił się. Wpłynęła jedynie dywidenda ze spółki Budimex w kwocie 4,56 zł na akcję. Jest to najniższa dywidenda od lat, jednak ostatni wzrost kursu z nawiązką rekompensuje mniejszą wypłatę. Poza tym to ograniczenie dywidendy spowodowane jest w dużej mierze ostrożnością związaną z sytuacją epidemiologiczną, gdyż z punktu widzenia wyniku finansowego spółka mogłaby sobie pozwolić na wyższa wypłatę. Pozostaje mieć nadzieje, że środki te zostaną dobrze spożytkowane lub wypłacone inwestorom w późniejszych okresach.

Na chwilę obecną nie planuję większych zakupów. Spółki trendowe, które rosną już od pewnego czasu mają wiatr w żaglach i na razie trudno o większe okazje cenowe. Być może pojawią się one w wypadku jakiejś korekty, wtedy będę obserwował walory ze zdwojoną uwagą.

Przyglądam się również walorom, które wydają się kończyć trend spadkowy i przechodzić do wzrostowego. Jeżeli im się powiedzie, dołączą do grona kandydatów do portfela SCT. Spółka kupiona odpowiednio wcześnie, mimo wyższego ryzyka porażki, daje potencjał na wysoki zysk.

Dowodem tego może być Livechat (wykres cenowy, bez korekty o dywidendy), kupiony po domknięciu formacji odwrócenia trendu i potwierdzonej obronie jednego ze wsparć. Dziś ta spółka wygenerowała 174% zysku w portfelu SCT i jest jego liderem. Dlatego tak bardzo ważne jest obserwowanie kończących się trendów spadkowych.

Poniżej zamieszczam najnowsze nagranie ze Spółkami Ciekawymi Technicznie, prezentujące walory w trendach, którym warto się przyglądać.

Ewidentnie coś dzieje się na rynku. Nawet jeżeli wynika to po części ze słabości innych form lokowania kapitału, warto śledzić ten trend, gdyż może to być od lat niewidziana szansa dla polskiej giełdy. Być może w ten sposób warszawska giełda złapie impuls startowy i rozpędzi się niczym pod wpływem koła zamachowego. W końcu atrakcyjne stopy zwrotu przyciągają dalszych inwestorów i ich kapitał, a w obliczu niskich stóp procentowych i niepewnej sytuacji na rynku nieruchomości, warunki są bardzo sprzyjające.

Witaj, a powiedz proszę, co sądzisz o Cormay? 3 widły i zwiększone obroty każą myśleć, że ktoś większy w to wszedł, więc wydaje się, że jest pole do dalszych wzrostów, a nie tylko +100%.

OdpowiedzUsuńSerio to trudno mi powiedzieć. Spółka wystrzeliła z niczego, ale długoterminowo szła bokiem, więc musiało by być jakieś fenomenalne info, żeby od razu zakładać kontynuację wzrostów.

UsuńOglądam tak te wyniki portfela SCT i stwierdzam, że jest to kolejny dowód, że AT nie działa. Najpierw portfel jest dużo lepszy od WIG, potem dużo gorszy, teraz znowu dużo lepszy... Czyli żadnych reguł tu nie ma. Nie obraz się, bardzo cenię Twoją wiedzę i lubię czytac bloga, ale dla mnie to by bylo frustrujace bardzo: poświecić tyle czasu i energii, aby po ponad 5 latach mieć zysk 36 %.Srednioroczna stopa zwrotu wychodzi na poziomie 6 % około... Gra nie warta świeczki. Nie myślałeś, żeby coś zmienić w swoim podejściu do inwestowania? Żeby jakieś inne narzędzia stosować?

OdpowiedzUsuńPiotrek, to jest tylko jedna strategia trendowa, nie opieram na tym całego mojego portfela inwestycyjnego. Rozjazdy z WIG są spowodowane tym, że WIG to w większosci Wig20, a ja w portfelu unikam tego indeksu, poza przykładami jak Dino czy CD Projekt. Jak był w latach 2017 i 2018 słaby czas dla wszystkiego poza Wig20 to portfel zachowywał się gorzej,, obecnie sytuacja się zmieniła, więc portfel zachowuje się lepiej.

UsuńTo nie jest strategia total return, nie ma ona zarabiać w każdych rynkowych warunkach.

To wciąż więcej niż dają lokaty czy obligacje.

OdpowiedzUsuńTo prawda, lecz trzeba pamiętać, że jak mam wsadzona kasę w obligacje indeksowane inflacją (w lutym kupiłem na starych zasadach), to

OdpowiedzUsuń1. mam pewność że w pierwszym roku otrzymam 2,4 proc. a w kolejnych latach 1,25 proc. ponad inflację CPI (brutto czywiście),

2. przez cztery lata kompletnie nic z tym nie robię.

Tymczasem Radosław musi:

1. liczyć się z dużą zmiennością w portfelu,

2. ciągle prowadzić portfel, co wymaga wiedzy i czasu.

No i biorąc te kwestie pod uwagę, to niespecjalnie się to opłaca. Tzn. ja osobiście się cieszę, bo dla mnie wartością jest możliwość czytania ciekawego bloga 😀

A, jeszcze jedna kwestia. Podobna stopę zwrotu dają portfele stałe typu po 25 % akcji, obligacji, gotówki i złota albo po 40 % akcji i obligacji i 20 % złota. A jedyne co tam musisz robić, to rebalansowac portfel raz do roku, albo i nie (jeśli proporcje klas aktywów nie zmieniły się za bardzo). Maksymalne obsuniecie kapitału w takich portfelach to kilkanaście procent. Więc tym bardziej wychodzi na to, że inwestowanie w taki sposób, jak w portfelu SCT to trochę poruszanie się na jalowym biegu. Oczywiście, kolejne pięć lat może się zakończyć srednioroczna stopą zwrotu rzedu 20 %, czego oczywiscie Radoslawowi życzę. Tylko, że niestety to jedna wielka niewiadoma. Pewne jest natomiast, że prowadzenie portfela będzie wymagało sporo czasu i pracy...

OdpowiedzUsuńStałe, modelowe portfele mają to do siebie, że opierają się mocno o przeszłe wyniki. Były w przeszłości okresy, kiedy złota należało unikać, a ostatnio złoto radzi sobie dobrze. Dlatego trudno jest powiedzieć, jaka strategia długofalowo jest najlepsza. Inaczej wszyscy by ją stosowali :)

UsuńPortfel aktualnie bije WIG o ok. 35%. Pozostaje mieć pretensje do WIG, że po 5,5 roku jest w tym samym miejscu co w 2015 :)

A co z powiedzonkiem, że jak już fryzjer mówi o kupowaniu akcji, to właśnie jest pora sprzedawać? Jeśli jesteśmy w oku cyklonu, to te pozytywne wiadomości przełożą się na gigantyczną zwałę po opublikowaniu raportów półroczych. Pieniądze płyną od chciwych do cierpliwych. Kto to powiedział?

OdpowiedzUsuń