Inwestowanie dywidendowe zyskuje na popularności i kolejne grona inwestorów podchodzą coraz życzliwiej do tego podejścia. Jednak konkretne style inwestowania różnią się niekiedy znacząco, mimo wspólnego mianownika. Dzisiaj napiszę o rzeczy, która wydaje mi się najważniejsza.

Poznając podejście dywidendowe gdzieś na początku naszej drogi dowiadujemy się o arystokratach dywidendowych w USA, czyli spółkach, które od lat regularnie płacą dywidendę oraz zwiększają jej wartość. Próbując replikować to podejście na naszym rynku dowiadujemy się, że wiele spółek nie ma tak długiej historii wypłat, ale już kilka konkretnych walorów udaje się nam znaleźć.

Są to takie dywidendowe klasyki, które dzielą się zyskiem od dekady, a niekiedy nawet dłużej. I często inwestujemy w takie właśnie spółki, opierając się na założeniu, że skoro spółka jest traktowana jako dywidendowa i na bieżąco całkiem przyzwoicie płaci akcjonariuszom to taki stan zapewne będzie kontynuowany.

Ja sam w 2018 roku również wpadłem w taką pułapkę.

O tej pułapce przypomniałem sobie przy okazji niedawnej dyskusji na temat mojej informacji o sprzedaży akcji PZU z portfela. Poinformowałem o niej w lutym na Twitterze, podając trzy prawdziwe powody mojej decyzji:

Z portfela dywidendowego sprzedałem PZU. Po pierwsze (dochodowo) jest tuż pod ATH i ładnie zarobiło, po drugie redukuję liczbę spółek, a po trzecie chcę się skupić na walorach, które się rozwijają, a nie stoją w miejscu. Z dywidendami wynik +85%. pic.twitter.com/fUZAtRGkJG

— Radosław Chodkowski (@RChodkowski) February 6, 2023

Jak widać jednym z powodów była chęć skupienia się na spółkach, które się rozwijają, a nie stoją w miejscu.

I tu przechodzimy do pułapki, o której pisałem wyżej. Jest nią inwestowanie w spółki dywidendowe, które nie podnoszą płaconej dywidendy. Spójrzmy, jak to wygląda w wypadku PZU:

|

| źródło: biznesradar.pl |

Jak widać, dywidenda płacona przez PZU na przestrzeni lat nie rośnie. Mowa oczywiście o kwocie dywidendy, a nie jej stopie, czyli relacji do ceny akcji. Już przeszło dekadę temu dywidenda z PZU oscylowała w okolicy 2-3 zł na akcję. Dzisiaj mamy nie tylko dywidendę w tym samym miejscu, ale również cenę akcji, która w perspektywie dekady nie zachwyca:

Oczywiście wykres pokazuje kurs PZU w takim miejscu, w jakim faktycznie przebiegały notowania. Jeżeli spojrzymy na wykres w ujęciu dochodowym, okaże się że w tym tygodniu PZU osiągnęło swoje historyczne maksima. Niewiele wyższe niż kurs z 2017 roku, ale jednak.

Czyli inwestując dywidendowo w spółki tego typu otrzymujemy walor, który co prawda płaci dywidendę, ale nie rozwija się. A konsekwencją braku rozwoju, rozumianego jako systematyczna poprawa wyników, jest również brak możliwości podnoszenia dywidendy oraz cena akcji stojąca w miejscu przez dłuższy czas.

Innymi przykładami takich spółek są chociażby GPW lub PEKAO. Ponosimy ryzyko inwestowania w spółki giełdowe, czyli ryzyko utraty znaczącej części naszych środków, ale perspektywa na rosnące transfery od spółki do naszego portfela jest kiepska.

Najważniejsza rzecz o dywidendzie

Co zatem jest jedną z najważniejszych rzeczy w inwestowaniu dywidendowym? Cofając się do wspomnianych na wstępie arystokratów dywidendowych, przypomnijmy sobie, że nie chodzi jedynie o historię wypłacania dywidendy, ale również o to, że dywidenda powinna rosnąć w czasie. Zbudowanie portfela składające się z takich właśnie walorów powinno dać długoterminowo zdecydowanie lepsze rezultaty.

I w inwestowaniu dywidendowym można wymienić już całkiem sporo tego rodzaju walorów. Ambra, Assaco Business Solutions czy też Grupa Kęty to tylko kilka przykładów.

Skupmy się na chwilę na tej ostatniej, gdyż otrzymaliśmy niedawno rekomendację dywidendy z zysku za 2022 rok.

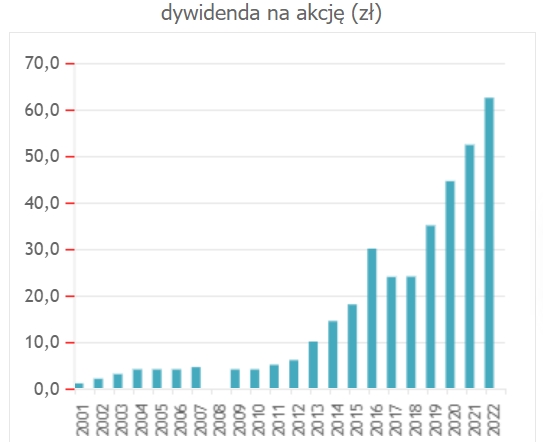

|

| źródło: biznesradar.pl |

Widać tu zdecydowanie, jak wielka jest różnica w porównaniu z opisywanym wcześniej PZU. Za rok 2011 PZU wypłaciło 2,24 zł dywidendy na akcję, a dekadę później, za rok 2021 było to 1,94 zł, czyli nawet nieco mniej. Tymczasem w przypadku Grupy Kęty kwota wypłaty wzrosła z poziomu 5 zł do 52,37 zł, czyli ponad dziesięciokrotnie. I widać wyraźnie, że w obu wypadkach jest to część pewnej długoletniej tendencji.

Istotną różnicę widzimy również na wykresie spółki. Oprócz tego, że dywidenda wzrosła dziesięciokrotnie, sam kurs akcji również zwiększył się pięciokrotnie. Czyli dla nas, jako inwestora zyski płyną ze wszystkich stron.

Inwestowanie dywidendowe w tego rodzaju spółki jest właśnie najważniejszą rzeczą dla naszego portfela. Warto szukać takich walorów, które będą rozwijały się przez lata i przez lata zwiększały zyski oraz transferowały je do akcjonariuszy. Oczywiście nie mamy gwarancji, że zawsze uda nam się tak idealnie trafiać. Ale nawet jeżeli 20% spółek pogorszy wyniki lub innym sposobem zniknie z rynku, nasz portfel powinien się obronić, dając przy tym całkiem nieźle zarobić.

Przypominam, że trwa głosowanie na Herosów Rynku Kapitałowego 2023, gdzie zostałem nominowany do nagrody w kategorii Bloger giełdowy. Wypełnienie ankiety trwa tylko minutę, więc mam do Ciebie wielką prośbę o głos i wsparcie mojej kandydatury. Można to zrobić w tym miejscu.

Oczywiście warto pamiętać, że nie każdy model biznesowy pozwala na coroczne podnoszenie kwoty wypłacanej dywidendy. Są spółki o biznesie cyklicznym, gdzie raz na jakiś czas trafia się okres gorszych wyników, kiedy to lepiej jest kapitał zatrzymać w spółce. Jednak jeżeli w kolejnym roku dywidenda dalej rośnie a długoterminowo tendencja wynikowa jest zachowana, warto moim zdaniem dać takim walorom szansę.

Ideał - być o krok przed wszystkimi.

Dużo dobrego napisałem na przykładzie spółki Kęty, ale słusznie ktoś może powiedzieć, że jest to trochę przykład podróżowania w czasie lub zabawy na wykresie w pokazywanie "tu bym kupił, tu bym sprzedał". W końcu Kęty płacą dywidendę od wielu lat, znamy już tę historię sukcesu, a sam walor wchodzi w skład indeksu Wig20, czyli niewątpliwie znajduje się w gronie największych spółek notowanych na naszej giełdzie. A jak załapać się na początek takiego dywidendowego rajdu?

To zadanie jest zdecydowanie trudniejsze, ale dzięki temu potencjalna nagroda jest również o wiele większa. Musimy tu o poszukiwaniu na giełdzie takich spółek, które dopiero zaczynają dzielić się zyskiem z inwestorami lub płacona przez nie dywidenda zaczyna przyjemnie rosnąć.

Jest to oczywiście znaczące wyzwanie, gdyż o ile łatwo jest wskazać sprawdzone i wiarygodne spółki dywidendowe, o tyle zdecydowanie trudnej jest pokazać palcem te spółki, które znajdą się w tym miejscu za kolejną dekadę. Na dobrą sprawę każda spółka notowana na GPW i NewConnect jest potencjalnym dywidendowym arystokratą. Cały problem w tym, że nie wiemy, które faktycznie nimi się staną, a które skończą zupełnie inaczej. Czy to aferą finansową, czy to upadłością, czy może długotrwałym wegetowaniem na obecnych poziomach cenowych i granicy rentowności.

Jednak znalezienie takich spółek jest jak najbardziej możliwe. Już poznając profil spółki i jej wyniki z ostatnich 1-2 lat można ocenić, jak wygląda bilans takiego podmiotu i jak kształtują się przepływy pieniężne. Czy jest to spółka technologiczna czy biotechnologiczna, gdzie przez wiele kolejnych lat będzie musiała cały dostępny kapitał inwestować w budowanie własnego produktu lub usługi. Czy jest to spółka produkująca gry, która dopiero rozwija swoje skrzydła lub spółka tworząca swoje produkcje raz na kilka lat, co znacząco utrudnia regularne dzielenie się zyskiem.

Moim zdaniem dobrym tropem jest poszukiwanie spółek, które swoją dywidendę wypłacają po raz pierwszy lub też zwiększają jej kwotę w odniesieniu do roku poprzedniego. Oczywiście warto poddać analizie całość wyników finansowych, gdyż ostatecznie to one i ich systematyczny wzrost w czasie są w stanie zapewnić zdolność spółki do dzielenia się zyskiem z inwestorami.

Portfel dywidendowy stary i młody

Biorąc pod uwagę powyższe uwarunkowania, sądzę że dobrym pomysłem jest podzielenie swojego portfela dywidendowego na dwie części. Pierwsza, stanowiąca 60-80% jego wartości może składać się z tradycyjnych spółek dywidendowych, które nie tylko wypłacają dywidendę, ale i zwiększają jej wartość w czasie.

Druga część, stanowiąca 20-40% to spółki, które dopiero zaczynają wypłacać dywidendę lub wypłacają ją jeszcze w niewielkiej wartości, ale mają szanse i wykazują zamiary, aby zwiększyć kwotę wypłat w przyszłości. Można powiedzieć, że byłoby to takie dywidendowe przedszkole, w którym będziemy poznawali spółki, otrzymywali relatywnie niewielkie dywidendy, ale jednocześnie dawali sobie szansę na złapanie dywidendowego arystokraty na tym wczesnym etapie, kiedy jeszcze większość pięknej dywidendowej przygody jest przed spółką i przed nami.

Czy jest to łatwe? Nie. Ale czy warto? Zdecydowanie tak.

Bardzo dobry komentarz do coraz popularniejszej mody na inwestowanie w spółki dywidendowe, który wbrew pozorom wymaga większej wiedzy niż klasyczne pomnażanie pieniędzy metodą hossa-bessa. Generalnie inwestowanie dywidendowe opiera się o pewne założenia tu i teraz, które wcale nie muszą się spełnić w przyszłości. Na pewno nie jest to model inwestowania dla każdego. I na pewno wymaga sporej determinacji i konsekwencji.

OdpowiedzUsuńArbor Realty Trust -amerykanski Reit ktory od ponad 10 lat regularnie zwieksza zyski i dywidende.

OdpowiedzUsuńZajebista spolka. Od pieciu lat tylko spada

UsuńZle spojrzalem. Od trzech lat na gieldzie i tylko spada

UsuńPrzynajmniej taka historie pokazuje stooq, dalej nie szukalem, ale z drugiej strony wszystkie reity tanie, moze teraz na nie czas?

OdpowiedzUsuńOd jakiegoś czasu przymierzam się do spółek dywidendowych. Na razie trochę jestem zakotwiczony w ETF akumulujacych dywidenty ale kuszą mnie spółki. Tylko jak patrzę na nasze spółki z WIG to wzrost przez lata nie jest delikatnie mówiąc imponujący. Z kolei spółki zagraniczne zniechęca coroczne przeliczanie kursów itd do zapłacanie podatku.

OdpowiedzUsuń